The first peak, in late 2011, was assuaged when the ECB announced its 3-year LTRO program, which was a backstop for the banks.

The second peak, in summer 2012 came when ECB chief Mario Draghi made his famous “whatever it takes” comment about saving the Eurozone. Draghi would go on to establish the OMT program, whereby the ECB would backstop sovereign bonds Read more: http://www.businessinsider.com/the-biggest-lie-they-keep-telling-in-europe-2013-2#ixzz2MIJIGdpA

Jedes Grossreich währt seine Zeit, bei den alten Römern war sie relativ lang, das tausendjährige Reich endete etwas früher. Wie lange sich die EU hält, müssen wir noch sehen. Im Moment operieren die meisten Mitgliedsländern sowohl finanziell wie politisch am Rande der Verzweiflung und zudem gibt es diverse Zentripetalbewegungen. Wo die Entwicklung hinführt, werden wir vermutlich relativ bald sehen.

Das ist eigentlich völlig offensichtlich und auch die Kritik eines jeden Bürgers während der Krise gewesen : Draghi hat seine Grenzen überschritten und einen verheerenden Druck zur schleichenden, aber leider dauerhaften Massenabwertung des Euro jenseits von 2 % eingeleitet und das eigentlich “verbotene” südländische Modell damit eingeleitet. Draghi war und ist deshalb für seinen Job ungeeignet. Draghi kostet den Bürger sein Erspartes und läßt ihn und seine Kinder sein ganzes Leben lang auf keinen grünen Zweig mehr kommen. Draghi reihte den Euro in die Liga der Weichwärungen ein und Schäuble, wie auch dieBlockparteien sind ihm dafür auch noch dankbar, weil er deren eigentlich unlösbares Schuldenproblem temporär bis zum nächsten Schwächeanfall gelöst hat.

Niemals bestand der Wunsch der Völker, das es zu so einer Situation wie jetzt kommt. Die Völker Europas wollten lediglich, wie es de Gaulle einst vorschlug, ein Europa der Vaterländer. Was hat der EURO gebracht ? Keinen Frieden, wie es uns stets vorgepriesen wird, und jetzt auch noch den Friedensnobelpreis,das ist nur noch Zynismus.

Denn schaut man mal genauer hin, bei den Demonstraktionen in GR, Spanien, und Italien, die Deutschen sind wieder die Bösen, die Nazi`s, und werden wieder geächtet, wie einst vor 70 Jahren. Ist das Frieden ?

Der deutsche Arbeitnehmer strampelt sich seit 20 Jahren ohne Lohnzuwachs ab, schuftet, und die Gelder fließen zu den Banken , und die Armut steigt in einem hochtechnologischen Land wie D , Exportweltmeister, immer stärker an.

Es wird Zeit, das sich alle Völker in Europa erheben und die Brüssler Elite in die Schranken weisen. Ansonsten, wird auch das s.g. reiche D untergehen. Über die Hälfte der Bevölkerung wollen lieber die D Mark zurück, als weiter mit dem EURO untergehen.

Zitat: “Heute wissen wir es, die Eurozone mit ihren aktuellen Institutionen kann nicht funktionieren. Doch das wussten auch schon ihre Planer vor 23 Jahren ganz genau;” …

Werde die Währungsunion umgesetzt, sei kein Land von den Entwicklungen in einer anderen Ecke der Region geschützt.

Ein Blick in den Bericht offenbart: Europas Politiker sind sozusagen sehenden Auges in die Krise marschiert. Schon damals war man sich der Probleme bestens bewusst, die die Währungsunion zur Folge haben wird:

Die Planer des Euros wussten bereits 1989, was es für ein Funktionieren der Eurozone braucht: Der damalige Kommissionspräsident Jacques Delors und der ehemalige Bundesbank-Chef Karl Otto Pöhl. Heute wissen (fast) alle es, die Eurozone mit ihren aktuellen Institutionen kann nicht funktionieren. Doch das wussten auch schon ihre Planer vor 23 Jahren ganz genau.

Der Delors-Bericht einer Kommission von Notenbankern unter der Leitung des damaligen Kommissionspräsidenten Jacques Delors aus dem Jahr 1989 hat 40 Seiten umfasst, der Begleitbericht mit verschiedenen Begleitpapieren noch einmal 176 Seiten. Der Bericht sollte gemäss dem Auftrag der Europapolitiker die Möglichkeiten der Währungsunion ausleuchten. Ein Blick in den Bericht offenbart: Europas Politiker sind sozusagen sehenden Auges in die Krise marschiert. Schon damals war man sich der Probleme bestens bewusst, die die Währungsunion zur Folge haben wird.

Die äusserst spannende Geschichte des Berichts und seiner unmittelbaren Folgen hat Tina Haldner in diesem Artikel zusammengetragen, dort finden sich auch einige der unten wiedergegebenen Zitate übersetzt wieder. Hier dagegen soll ein Tour d’horizon durch den Originaltext folgen.

Damit gleich zum ersten Zitat aus dem Bericht, der das Kernproblem anspricht:

If sufficient consideration were not given to regional imbalances, the economic union would be faced with grave economic and political risks.

Berücksichtigt man bei der Einführung der Währungsunion die regionalen Ungleichgewichte zu wenig, setzt man sich enormen ökonomischen und politischen Risiken aus.

This is especially important because the adoption of permanently fixed exchange rates would eliminate an important indicator of policy inconsistencies among Community countries and remove the exchange rate as an instrument of adjustment from the member countries’ set of economic tools.

Strukturunterschiede und ungleiche konjunkturelle Entwicklungen schlagen sich gewöhnlich im Wechselkurs eines Landes nieder. Das ist bei einer Währungsunion mit unendlich fixierten Währungen – bzw. einer Einheitswährung – nicht mehr möglich. Gleichzeitig entfällt der entscheidende Preismechanismus, der zu einem Ausgleich führen kann: die Anpassung des Wechselkurses. Die Währung von Ländern mit Strukturproblemen oder einer Konjunkturkrise wird billiger und damit ihre Produkte auf den Weltmärkten, das Umgekehrte gilt für strukturstarke Länder bzw. solche in Hochkonjunktur.

A particular role would have to be assigned to common policies aimed at developing a more balanced economic structure throughout the Community. This would help to prevent the emergence or aggravation of regional and sectoral imbalances which could threaten the viability of an economic and monetary union.

Wenn es nicht gelingt, in der Eurozone strukturelle Anpassungen zu erzielen, um ein besser ausgewogenes Gesamtsystem zu erreichen, werden sich die Unterschiede verstärken und am Ende die ganze Währungsunion gefährden.

Doch was haben die Europlaner damals als Ausweg gesehen?

Wage flexibility and labour mobility are necessary to eliminate differences in competitiveness in different regions and countries of the Community. Otherwise there could be relatively large declines in output and employment in areas with lower productivity. In order to reduce adjustment burdens temporarily, it might be necessary in certain circumstances to provide financing flows through official channels. Such financial support would be additional to what might come from spontaneous capital flows or external borrowing and should be granted on terms and conditions that would prompt the recipient to intensify its adjustment efforts.

Einerseits eine hohe Mobilität der Beschäftigten – aber auch fiskalische Ausgleichszahlungen bzw. Transferzahlungen mit der Bedingung, weitere Anpassungen vorzunehmen. Anders gesagt: Die Währungsunion müsste zu einem «optimalen Währungsraum» werden (hier am Beispiel der Schweiz, was damit gemeint ist). Und noch mehr dazu:

Moreover, the fact that the centrally managed Community budget is likely to remain a very small part of total public sector spending and that much of this budget will not be available for cyclical adjustments will mean that the task of setting a Community-wide fiscal policy stance will have to be performed through the coordination of national budgetary policies. Without such coordination it would be impossible for the Community as a whole to establish a fiscal/monetary policy mix appropriate for the preservation of internal balance, or for the Community to play its part in the international adjustment process. Monetary policy alone cannot be expected to perform these functions. Moreover, strong divergences in wage levels and developments, not justified by different trends in productivity, would produce economic tensions and pressures for monetary expansion.

Die Geldpolitik (die ja für alle dieselbe wäre) würde angesichts grosser struktureller Unterschiede und bei unterschiedlichen Konjunkturverläufen wenig bewirken können. Die Mittel für eine die Länder übergreifende Fiskalpolitik fehlen aber ebenfalls, und damit alle potenziellen Möglichkeiten, die in Krisen zu Linderung führen könnten. Die Folge sind dann wirtschaftliche Spannungen und Druck auf die Zentralbank, mit einer expansiven Geldpolitik wenigstens für Linderung zu sorgen.

Rather than leading to a gradual adaptation of borrowing costs, market views about the creditworthiness of official borrowers tend to change abruptly and result in the closure of access to market financing. The constraints imposed by market forces might either be too slow and weak or too sudden and disruptive. Hence countries would have to accept that sharing a common market and a single currency area imposed policy constraints.

Im obigen Absatz hat der Delors-Bericht schon recht klar prognostiziert, dass von den Kapitalmärkten gefährliche Signale für die Eurozone ausgesandt werden können. Etwa wenn übertriebene Hoffnungen auf die Stabilität der Eurozone oder die gegenseitige Unterstützung zum Einbruch der Risikozuschläge und damit zu sehr tiefen Zinsen führen und später – wenn die Stimmung kippt und die Risikoaversion überhandnimmt – ein abrupter Anstieg der Sätze folgt mit dem bekannten «Sudden Stop»-Phänomen.

So wurden dann tatsächlich die Immobilienblasen in Irland und Spanien befeuert, der Zinsunterschied (bei den Langfristsätzen) zwischen Deutschland und Griechenland fiel im Jahr 2003 auf unter 0,2 Prozent, wodurch sich das Land historisch einmalig billig verschulden konnte, was es ausgiebig getan hat. Und dieser Prozess hat sich mit der Weltwirtschaftskrise von 2008 schlagartig ins Gegenteil verkehrt und den «Sudden Stop» ausgelöst. Hier mehr dazu, warum dieser bei fixen Wechselkursen bzw. einer Währungsunion besonders dramatisch verläuft.

Nun hätten die Ergebnisse des Berichts vermuten lassen, dass man es mit der Währungsunion daher besser bleiben lässt. Genau diesen Schluss hat der Vertreter Deutschlands im Delors-Gremium, der damalige Bundesbankchef Karl Otto Pöhl, auch gezogen. Das Zitat unten stammt aus dem Buch «Euro» von David Marsh:

Bei der Formulierung des Berichts dachte ich nicht, dass sich in absehbarer Zeit eine Währungsunion mit einer Europäischen Zentralbank realisieren würde. Ich dachte, vielleicht käme sie irgendwann in den nächsten hundert Jahren. Ich dachte, es wäre sehr unwahrscheinlich, dass die anderen Europäer das Bundesbankmodell einfach übernehmen würden.

Pöhl war klar, die Währungsunion war mit Deutschland nur zu haben, wenn sie praktisch die gestrenge Politik der Deutschen Bundesbank fortschreiben würde. Kurz: Europa musste sein wie Deutschland. Folgendes schrieb er im Begleitreport zum Delors-Bericht:

From the German point of view it is essential to ensure, in the discussions about the future design of a European monetary order, that monetary and credit policy is not geared to stability to a lesser extent in an economically united Europe than is the case at present in the Federal Republic of Germany.

Der damalige französische Präsident Francois Mitterrand hat recht klar gesehen, dass die Währungsunion am Ende tatsächlich von Deutschland dominiert werden wird. Daher seine anfängliche Skepsis gegenüber dem Projekt, das Zitat stammt ebenfalls von Marsh:

Dass die Notenbank in Ermangelung einer politischen Behörde über souveräne Macht verfügt, halte ich für gefährlich. Das Europäische Währungssystem ist bereits eine deutsche Zone. Über unsere Volkswirtschaften hat die Bundesrepublik keine Verfügungsgewalt. Mit der (Europäischen) Zentralbank hätte sie sie.

Später hat Mitterrand seine Ansicht dazu allerdings geändert. Nach der Wiedervereinigung Deutschlands wollte er dann noch immer lieber eine Währungsunion, bei der Frankreich wenigstens mitreden kann, als die sonst ohnehin noch grössere Währungsdominanz der Deutschen ohne französisches Mitspracherecht.

Bundesbankchef Pöhl hielt trotzdem nichts vom Projekt, wie er im Delors-Beibericht begründet:

The economic prerequisites for a monetary union that is characterized by immutably fixed exchange rates between the participating countries will probably not exist for the foreseeable future. Even among the members who form the nucleus of the exchange rate system, tensions must repeatedly be expected for the foreseeable future owing to differing economic policy preference and constraints as well as the resultant divergences in their economic development, which will make realignments in the central rates of their currencies necessary. Even within a common single market these problems will not simply disappear, especially seeing that this market will trigger additional structural adjustment constraints, the extent of which cannot as yet be fully assessed. For this reason, too, it will not be possible to do fully without occasional realignments in central rates for the foreseeable future. This indicates the necessity for further progress in the direction of greater convergence in a large number of macroeconomic as well as structural fields.

Unveränderlich fixierte Wechselkurse – eine Währungsunion – wären in den Ländern Europas schlicht nicht funktionstüchtig. Selbst die Kernländer seien immer wieder auf Anpassungen ihrer Währungsverhältnisse angewiesen. Dies gelte für einen deregulierten grenzüberschreitenden europäischen Markt erst recht, denn im europäischen Wettbewerb sind strukturelle Schwächen (ohne Preisanpassungsmöglichkeiten über die Währung) für die Betroffenen besonders schmerzhaft. Pöhl weiter:

Apart from this, it should be made clear that monetary integration cannot move ahead of general economic integration, since otherwise the whole process of integration would be burdened with considerable economic and social tensions. Moreover, examples from history demonstrate that new nations did not confer a uniform monetary order on themselves until after the process of unification was concluded. Any durable attempt to fix exchange rates within the Community and finally to replace national currencies by a European currency would be doomed to failure so long as a minimum of policy-shaping and decision-making in the field of economic and fiscal policy does not take place at Community level. Without this prerequisite being met, a common European monetary policy cannot ensure monetary stability on its own. Above all, it cannot paper over the problems in the Community arising from differing economic and fiscal policies.

Eine Währungsunion kann man laut Pöhl nicht einem Integrationsprozess voranstellen, sie war historisch gesehen immer der letzte Schritt einer weit fortgeschrittenen Intergration von Ländern. Wenn die Reihenfolge – wie im Fall der Währungsunion – umkehrt werde, sei sogar die Glaubwürdigkeit der europäischen Vereinigung gefährdet:

Isolated steps in the monetary field would overburden monetary policy in political terms and jeopardize the credibility of the process of unification in the longer run.

Kurz: Die Grundprobleme des Eurokonstrukts, auf die immer wieder hingewiesen wurde – zum Beispiel hier auf das doppelte Trilemma hingewiese –, waren den Gründervätern von Beginn weg bewusst. Geopolitische Entwicklungen in Europa haben dann aber die ökonomischen Bedenken dominiert und auch der Wunsch, den Amerikanern mit ihrem mächtigen Dollar etwas entgegenzuhalten.

Alle Eingeweihten wissen es vermutlich seit ich es ahne, seit mindestens (fast) drei Jahren als die New York Times in einer überaus simplen, selbst für mich gut verständlichen Grafik die EU- Teuro Bilanz der damaligen Schulden der 5 PIIGS in Form einer simplen Grafik unter dem Titel “Europe`s Web of Dept” darstellte (einfach mal googeln). Der erste deutscher Bundespräsident, vormals IWF- Direktor u.a. und sicher ein Mann der das Debakel kommen sah, trat plötzlich zurück. Grund damals publiziert, eine Bemerkung zum deutschen Kriegseinsatz in Mittelost. Drei Jahre danach, die Amnerikaner ziehen ab… Nun also sind demokratisch gewählte Vertreter eines der ersten großen Kern- EU Nationalstaaten politische Clowns aus Sicht von D- EU-

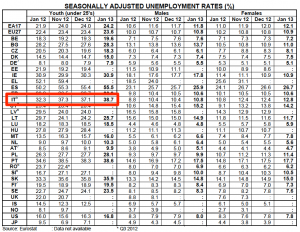

Politikern. Vor mir die Satistiken zur Jugend- Arbeitslosigkeit in den EU- Staaten, dazu blutige Gesichter von demonstrierenden jungen Menschen in Spanien und Griechenland. So also entwickelt sich das

Neue Europa”. Ich beobachte machtlos weiter.